不動産を売る

いざ、相続というときに、不動産が原因で家族が納税に困ったり、揉めたりという心配がありますか?

思い切って売却し、その資金を役立てるのも不動産活用の一つです。

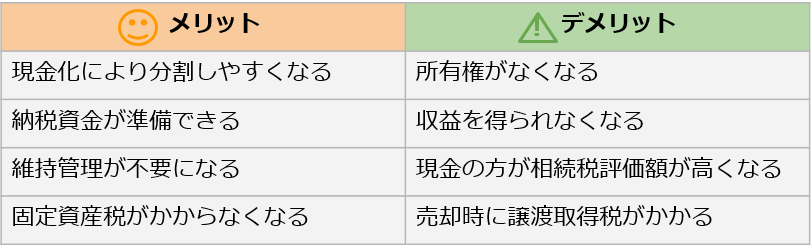

どんな場合に、不動産を売った方がよいのか、売却のメリット・デメリットを抑えましょう。

メリット・デメリット

不動産を売却する必要がある場合は4つのケースが考えられます。

- 相続税の納税資金がない

- 遺産が不動産ばかりで分割しにくい

- 将来的にも利用する予定がなく、収益性も期待できない

- 不動産の維持管理をする人がいない

まずは、資産状況を把握し、相続税額を確認後、以下のメリット・デ メリットを踏まえて、売却の検討を始めましょう。

売りにくい土地は相続前に売却を

- 底地

- 借地権がついているため、売るに売れない

- 共有地

- 複数の所有者がいる場合、全員の同意がないと売れない

- 農地

- 農地以外の目的で使うことができない

- 建て替えができない土地

- 接道面が狭いなど建て替えができず、使いづらい

このような土地は、なかなか売却がしにくいです。売れる機会を逃さず、相続時の税金や登記変更などの負担を軽くしておきましょう、とりわけ、底地は売却価格よりも相続税評価額が高くなる場合もあるので、できるだけ相続前の売却を心がけましょう。

相続後に売却するなら申告期限から3年以内

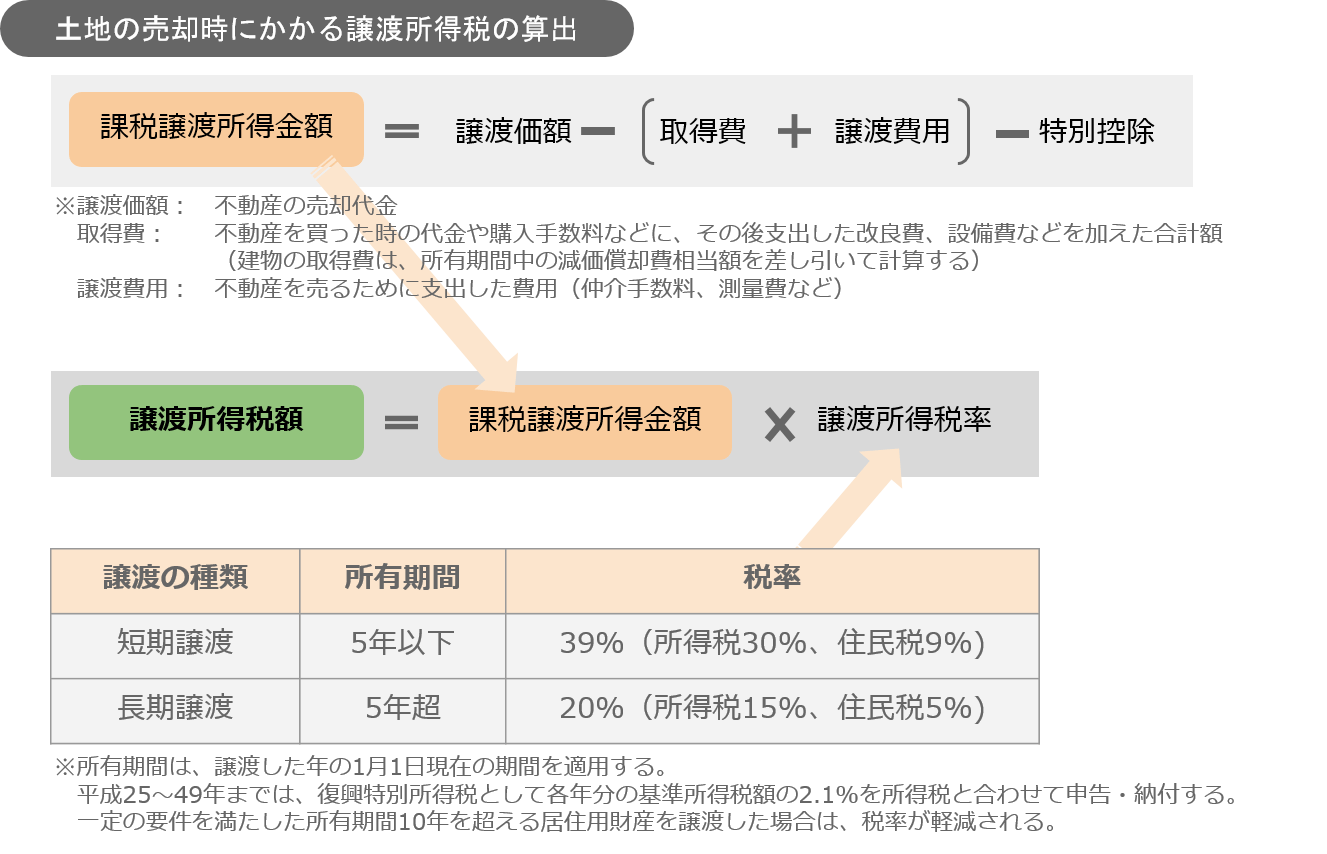

不動産を売却すると譲渡所得税がかかります。

譲渡所得税の算出方法は以下の通りです。

不動産を譲渡する際に特例が使える場合は、活用しましょう。

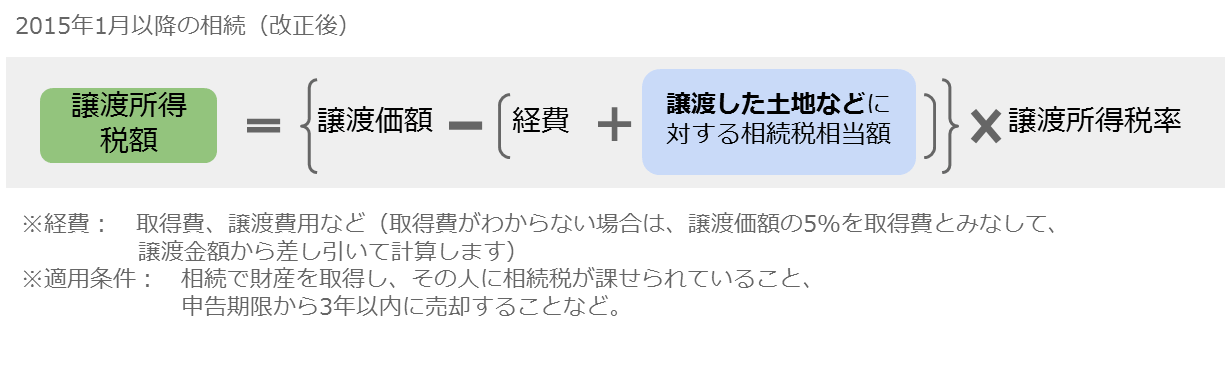

1) 相続財産を譲渡した場合の取得費の特例

相続税の申告期限から3年以内に売却すれば、支払った相続税の一部を売却の際の取得費に加算することができます。

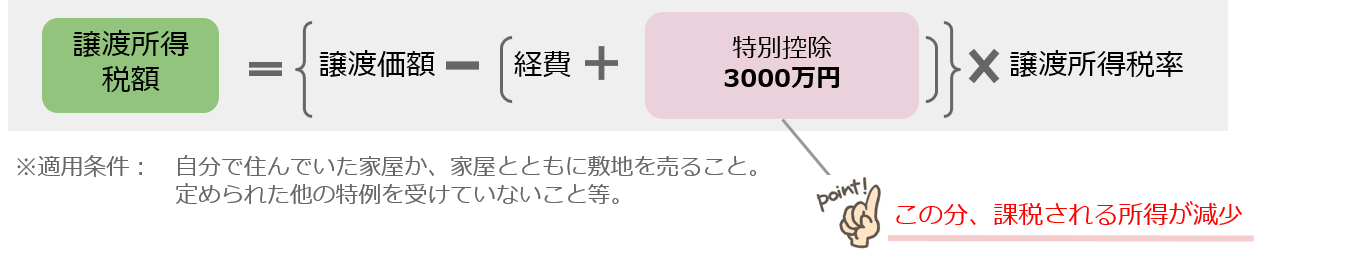

2) 居住用財産を譲渡した場合の3000万円の特別控除の特例

自宅を売却する場合には、本人の居住用であれば3000万円の特別控除が使えます。

3) 居住用の財産の買い換え特例

マイホームXを売却し、マイホームYを購入した場合、一定要件を満たすと、本来課税される譲渡所得がいったん繰り延べされる制度。マイホームXに10年以上居住し、かつ売却する年の1月1日において10年以上の所有期間があることなどが要件です。

4) 居住用財産売却時の軽減税率

マイホームを売却し、所有期間など一定の要件を満たすと、通常の税率より低い税率で譲渡所得税を求めることができます。

※ご利用の際は、必ず専門家の指導の下、慎重に行うようにしてください。